【青色申告決算書解説シリーズ⑮】給料賃金とは?

こんにちは、公認会計士/税理士の齊藤寛子です。

そろそろ確定申告が気になる個人事業主の方向けに、お役立ち情報をお届けしています。

先日から「確定申告書」とセットで提出する「青色申告決算書」について複数回に渡り、詳細解説をお届けしています。

今日は【青色申告決算書解説シリーズ】第15弾として、「損益計算書」内に計上される事業経費のうち、13番目の「給料賃金」について詳細解説します。

1.給料手当とは?

給料手当とは、従業員に対する給料、各種手当(住宅手当、残業手当等)の支払いを言います。

給料手当に分類されるものとしては、以下のものが該当します。

- 従業員給料、使用人兼務役員の使用人分給料、出向者給料、歩合給、諸手当、残業手当、時間外手当、夜勤手当、役付手当、資格手当、住宅手当、家族手当、現物支給等

なお、給料手当は消費税の対象外となります。

(1)毎月の給料支給時の処理

給料の支給に合わせて所得税や健康保険料、厚生年金保険料等の社会保険料が発生します。

大部分の社会保険料については、事業主と従業員が折半して負担することになり、会社/事業主は従業員負担分も含めて、期日までに納付することとなりますし、従業員の所得税についても給料支給時に事業主が一旦預かり、従業員の代わりに期日までに納付することになっています。

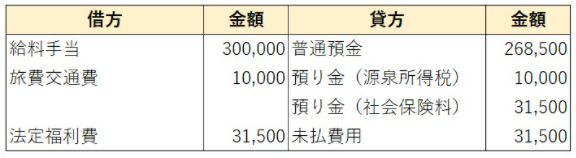

具体的な例を挙げて、仕訳を見てみましょう。

(例)従業員に対して社会保険料等を控除し、普通預金口座から振込処理した。

(給料:300,000円、源泉所得税等:10,000円、健康保険料(事業主/従業員負担分):各10,000円、厚生年金保険料(事業主/従業員負担分):各20,000円、労働保険料(事業主/従業員負担分):各1,500円、通勤手当:10,000円)

*:事業主負担分は「法定福利費」として処理します。詳しくは下記5.法定福利費の個所をご参照ください。

(2)年度末の処理

給料の締め日が末日で当月末までにすべて支払われる場合は問題ありませんが、基本給等はそれで支給できたとしても、残業手当については実績で計上して当月内に支給まで完了させる、というのは実質的には不可能です。

例えば、12月決算の場合、年度末までに支給できなかった12月以前の給与については「未払費用(給与)」として負債に計上する必要があり、翌期には実際に支給されますので、今度は年度末に計上した「未払費用(給与)」を取り崩してあげる必要があります。

具体的に仕訳で見ると、以下の通りとなります。

①決算に当たり、12/21~12/31までの給与75万円を「未払費用(給与)」に計上した(給与は20日締めの月末払い)。

②翌期に前期末に計上した「未払費用(給与)」を取り崩した。

ここで、ポイントとなるのが、翌期のどのタイミングで「未払費用(給与)」を取り崩すか?という点です。

翌期首で取り崩しても、翌月末の給与支給時に取り崩しても間違いではないのですが、そうなると、12月の給料計上額が高くなり、1月の給料計上額が低くなってしまい、月次の損益がぶれてしまう、といった問題が生じます。

月次損益のブレという問題を回避するためには、翌年の年度末に今度は翌年末の「未払費用(給与)」を計上すると同時に取り崩しを行うと、±相殺されて、月次損益の平準化を図ることができます。

(3)通勤手当

上述の通り、給料手当には基本給のほか、扶養手当、役職手当、残業手当等の各種手当を含みますが、通勤手当については「旅費交通費」で処理する必要があります。

(4)食事を従業員に支給した場合

下記記事にて解説しておりますが、原則「給料手当」で処理することになりますが、一定の要件を満たした場合には「福利厚生費」として処理することが出来ます。

2.雑給とは?

雑給とは、パートやアルバイト等に支給する給料や諸手当の支払いを言います。

パートやアルバイト等に給料を支給する場合でも、所得税を徴収する必要があります。

1ヶ月や半月ごとに支払う場合には源泉徴収税額表の月額表、毎日や週ごとに支払う場合は日額表を使用します。

また、「給与所得者の扶養控除等(異動)申告書」を提出させている場合には甲欄、提出させていない場合は乙欄を使用しますし、日雇いの方への支払いは日額表の丙欄を使用します。

3.賞与とは?

賞与とは、毎月の月給以外に夏季・冬季・決算期末などに支給するボーナスの支払いを言います。

(1)役員に対して支給する賞与

原則として経費になりません。

ただし、「事前確定届出給与」の届出を出しておき、その通りに支給をすれば経費とできます。

(2)従業員に対して支給する賞与

経費となりますが、決算賞与を支給する場合、支給が翌期になってしまいますので、原則として当期の経費ではなく、翌期の経費となることにご留意ください。

ただし、次の条件を満たすと当期の経費として処理することができます。

- 支給を受けるすべての従業員へその支給額を各人別にかつ同時期に通知をする。

- 翌期1ヶ月以内に、その通知の通り支給する。

- 支給額を「未払金」や「未払費用」として計上する。

4.退職金とは?

退職金とは、退職に伴い従業員や役員に対して支給する金銭等の支払いを言います。

(1)経費に計上するタイミング

従業員に支給する退職金は退職日に経費に計上します。

役員に支給する退職金は株主総会等で支給額が決議された日もしくは実際に支給した日に経費に計上します。

(2)経費として認められる範囲

役員や特殊関係使用人(その法人の役員の親族等)へ支給する退職金の内、退職者の勤務期間、事業規模が近い同業者の支給額その他の状況から妥当な支給額を超える部分は法人税法上の経費としては認められませんので、ご留意ください。

(3)退職金支払いの際の源泉徴収

退職者に「退職所得の受給に関する申告書」を提出させているか否かで計算方法が異なります。

具体的な計算方法は下記の国税庁のHPをご参照ください。

5.法定福利費とは?

法定福利費とは、社会保険(健康保険・厚生年金・介護保険)、労働保険(労災・雇用)等の保険料を会社や個人事業主が負担する部分の支払いを言います。

法定福利費に分類されるものとしては、以下のものが該当します。

- 健康保険料(事業主負担分)、厚生年金保険料(事業主負担分)、労働保険料(事業主負担分)、介護保険料、児童手当拠出金、労災保険料、雇用保険料(事業主負担分)、身体障害者雇用納付金

なお、給料手当同様、法定福利費も消費税の対象外となります。

(1)健康保険料&厚生年金保険料を経費に計上するタイミング

①従業員からの徴収時

従業員へ給与を支払う場合、本人負担分の社会保険料を給与から天引きし、天引きした分は「預り金」に計上します。

同時に事業主負担分を「(借方)法定福利費/(貸方)未払費用」として計上します。

本人負担分の社会保険料を給与から天引きする時期は、給与の締め日や支払日により異なります。

【当月締め当月払いの場合】

前月分の給与に係る社会保険料を当月分の給与から天引きします。

例えば、20日締め当月25日払いの場合、11月分給与に係る社会保険料は12/25に支払う12月分の給与から天引きします。

この点よく勘違いされていることも多いのですが、4/1に入社された従業員の4月支給時の給与からは社会保険料は天引きされませんし、11/30に退職された従業員の11月支給時の給与からは10月分と11月分の2ヶ月分の社会保険料を天引きする必要があります。

【当月締め翌月払いの場合】

当月分の給与に係る社会保険料を当月分の給与から天引きします。

例えば、末締め翌15日払いの場合、11月分給与に係る社会保険料は12/15に支払う11月分の給与から天引きします。

社会保険料は毎月同額のことが多いので毎月処理しているとどの預り金が何月分のものか分からなくなってしまうことがあります。

仕訳の摘要欄に「11月分健康保険料」のようにいつ分の何の社会保険料か分かるように記録しておくと後からの消込・確認が楽になるのでオススメです。

②年金事務所への納付時期

毎月20日ごろに年金事務所から送られてくる「納入告知書」を確認して、従業員から徴収した月の月末までに、従業員負担分と事業主負担分をまとめて納付します。

このとき、給与支給時に計上していた「預り金(従業員負担分)」及び「未払費用(事業主負担分)」を取り崩します。

月末には納付しますので、月末が金融機関の休日等で翌月に納付が繰り越される場合を除き、通常、社会保険料に係る「預り金(従業員負担分)」及び「未払費用(事業主負担分)」の残高はゼロになります。

③年度末の処理

前月の給与に係る社会保険料を当月末までに納付することになりますので、年度末の場合、12月の社会保険料を納付するのは翌期の1月末です。

従業員からは1月の給与で天引きしますので、そのタイミングで「預り金」に計上すればいいのですが、事業主負担分については支払っていないといっても、12月の経費として計上する必要があります。

このため、年度末には1ヶ月分の事業主負担分の社会保険料を「未払費用」として計上しなければなりません。

年度末には金融機関が休日となり、11月分の納付も翌1月に繰り越されますので、「未払費用」は2ヶ月分残高として残ることになります。

(2)労働保険料

労働保険料は前年の4月~3月の給与等支給額をベースに今年の概算額が算出され、実際の計算金額は「労働保険申告書」を提出した時点で確定し、差額分の調整が行われることになっています。

①労働保険料の納付時

従業員負担分は「立替金」へ、事業主負担分は「前払費用」へ計上します。

②給与からの天引き時

従業員負担分(預り金)を納付時に計上した「立替金」と相殺します。

事業主負担分を法定福利費に計上するとともに、納付時に計上した「前払費用」を取り崩します。

③翌年の精算時

翌年の精算時に差額が発生した場合、本来は前年の経費ということになるので、「過年度損益修正損益」として処理するのがあるべき処理ですが、通常差額が大きくなることは想定しづらいので、当期の「法定福利費」として計上されることが許容されます。

精算時には前年の立替金、前払費用、預り金がゼロになっているか、必ず確認しましょう。

法定福利費の処理は特に難しく、監査法人時代、初めて監査を受けるクライアントで正しく処理されていた所はほとんどなかったように記憶しています。

ぜひこれを機に、正しい処理が出来ているか確認して頂くことをおススメします

※「給料賃金」について、こちらの動画で解説していますので、ぜひご覧ください。

最後までお読み下さいましてありがとうございます。

以上、「青色申告決算書解説シリーズ」第15弾として、「給料賃金」について簡単に解説させて頂きました。

年に1回の煩わしい確定申告作業の一助になれば幸いです。

なお、「ご自身で帳簿付けや確定申告書を作成するのが大変」という方向けに、記帳代行&確定申告書作成代行のサービスをご提供しております。

初回60分まで無料にてご相談を承っておりますので、お気軽にお問い合わせください。