【青色申告決算書解説シリーズ①】損益計算書とは?

こんにちは、公認会計士/税理士の齊藤寛子です。

そろそろ確定申告が気になる個人事業主の方向けに、お役立ち情報をお届けしています。

今日から複数回に渡って、「確定申告書」とセットで提出する「青色申告決算書」について詳細解説していきます。

何事もゴールが明確だと、ゴールに到達するまでの道筋を描きやすくなりますし、途中色んな事が起こっても、軌道修正しながら前に進めます。

確定申告も同じで、最終的に提出する書類を理解していないと、日々の帳簿付けも「何に気を付けたらいいのか?」が曖昧になってしまいます。

結果として、間違った処理を続けて、最後にとんでもない手間がかかってしまうなんて事態を招いてしまいかねません。

そんな訳で、本日は青色申告者の個人事業主の方が提出しなければいけない「青色申告決算書」(=ゴール)の中の「損益計算書」の構造について見ていきます。

1.損益計算書の全体像

「青色申告決算書」は全部で4枚に渡りますが、そのうち、3枚は「損益計算書」で構成されています。

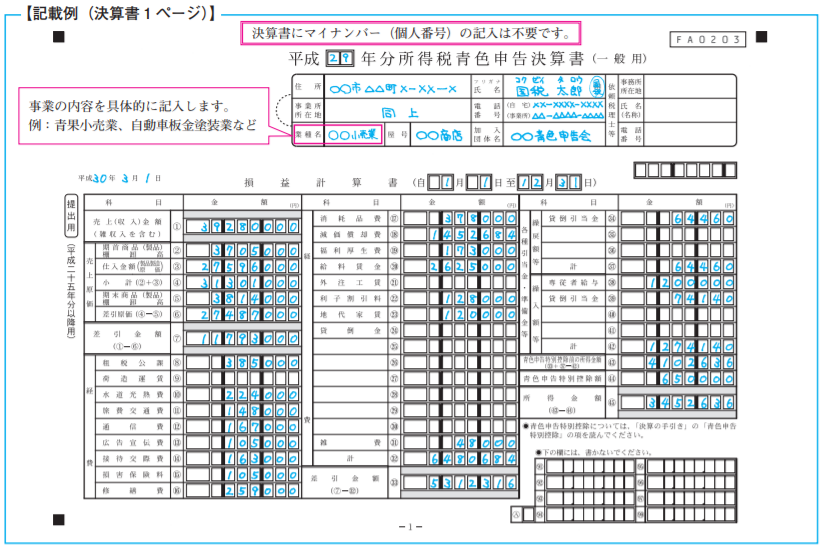

国税庁より発行されている「青色申告決算書(一般用)の書き方」を参考に、1枚目から順を追って見ていきましょう。

1枚目

ざっくり説明すると、

✓この1年間でどれだけの売上があったのか?

✓経費はいくらかかったのか?

✓結果として最終的な儲けがいくらだったのか?

といった、1年間の経営成績を示したサマリーになります。

左側から順に、「売上高」から始まって、「売上高」に伴い発生する「売上原価」と続き、「経費」の記載箇所が左と真ん中の段にあります。

右側には「貸倒引当金」や「専従者給与」等青色申告特有の経費が続き、最後は「青色申告特別控除」が差し引かれて、最終的な儲けである「事業所得」までの算出過程が分かるようになっています。

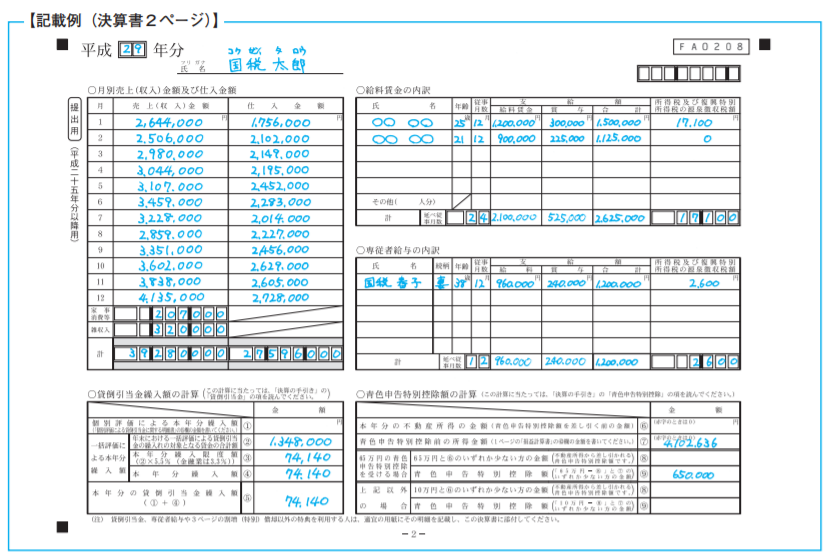

2枚目

2枚目は1枚目の明細を記載する補足情報となっています。

左上には、月ごとの「売上高」と「仕入高」の推移を、左下には「貸倒引当金繰入額」の計算過程を記載します。

右上には「給料賃金の内訳」や「専従者給与の内訳」を記載し、右下では「青色申告特別控除額」の計算過程を記載します。

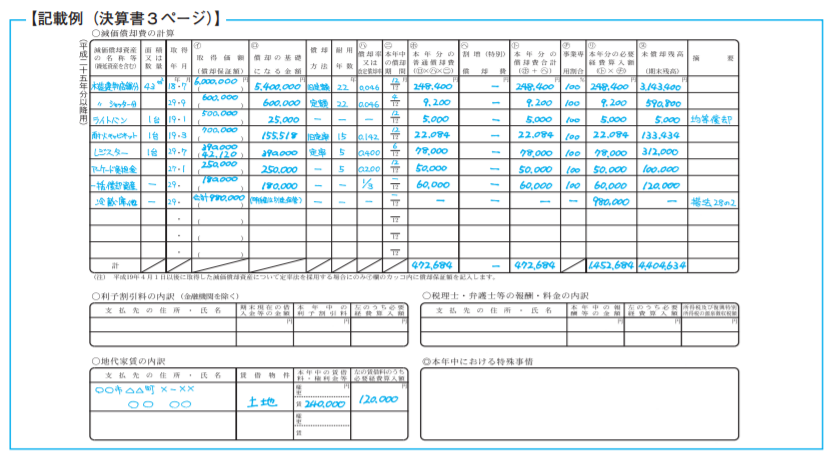

3枚目

3枚目も2枚目同様、1枚目の明細を記載する補足情報となっています。

まず、一番上には「減価償却費」の計算過程を記載し、左下には「利子割引料」の内訳や「地代家賃」の内訳を記載します。

最後、右上には「税理士・弁護士等の報酬・料金」の内訳を記載し、本年中に特殊な事項があれば、それを説明する欄が設けられています。

2.損益計算書(1枚目)

主たる項目について、具体的に見ていきたいと思います。

- ①売上(収入)金額(雑収入を含む):

損益計算書2枚目の月別売上高の合計金額を記入します。

手引きの例では、収入が39,280,000円と両者一致しているのが確認できます。 - 売上原価:

②期首商品(製品)棚卸高:前年の年度末の在庫金額を記入します。

⑤期末商品(製品)棚卸高:今年の年度末の在庫金額を記入します。

③仕入金額(製品製造原価):損益計算書2枚目の月別仕入金額の合計を記入します。

なお、メーカー等で原価計算を行っている場合には、原材料の仕入れ高は決算書4枚目の「製造原価の計算」に含めます。

手引きの例では、仕入金額が27,596,000円と両者一致しているのが確認できます。 - ⑧~㉛経費:

帳簿の各経費の勘定科目について、決算整理後の金額を記入します。

⑧租税公課:消費税の課税事業者が税込経理方式によっている場合には、納付税額をこの欄に計上します。

⑱減価償却費:損益計算書3枚目の「減価償却費の計算」の「リ.本年分の必要経費算入額」の合計金額を記入します。

手引きの例では、減価償却費の金額が1,452,684円と両者一致しているのが確認できます。

⑳給料賃金:損益計算書3枚目の「給料賃金の内訳」の支給額の合計金額を記入します。

なお、青色事業専従者に支給した給与はこちらに含めません。

手引きの例では、給料賃金の金額が2,625,000円と両者一致しているのが確認できます。 - 各種引当金・準備金等:

㉞~㊱繰戻額等:引当金や準備金で前年に繰入や積立をした金額または一定の計算により取り崩した金額をそれぞれ記入します。

㊴~㊶繰入額等:引当金や準備金の勘定に繰入や積立をした金額をそれぞれ記入します。

この内、貸倒引当金については、損益計算書2枚目の「貸倒引当金繰入額の計算」で算出した「本年分の貸倒引当金繰入額」を記入します。

手引きの例では、貸倒引当金繰入額が74,140円と両者一致しているのが確認できます。 - ㊹青色申告特別控除額:

損益計算書2枚目の「青色申告特別控除額の計算」で算出した「青色申告特別控除額」を記入します。

手引きの例では、青色申告特別控除が650,000円と両者一致しているのが確認できます。

3.損益計算書(2枚目)

- 月別売上(収入)金額及び仕入金額:

1月1日~12月31日までの売上/仕入金額を月別に記入します。

ただし、請求書等の締め日の関係で締めが20日とか25日のケースもあるかと思います。

その場合には、2月から11月まではその締め日で集計されたものを計上し、1月と12月は締め日の調整を行った金額を記入することが許容されています。

具体的には、20日締めの場合、11月の売上金額は10/21~11/20までの売上高を記入しますが、12月の売上金額は11/21~12/31までの売上高を記入することになります。

- 家事消費等・雑収入:

家事消費等:家事消費分を都度、売上に計上している場合には、毎月の売上金額に含めて記入し、「家事消費等」の欄の記入を省略することができます。

雑収入:消費税の課税事業者が税込経理方式によっている場合で消費税等の還付額がある場合、「雑収入」の欄に記入します。 - 給料賃金の内訳/専従者給与の内訳:

延べ従事月数:従事月数の合計を記入します。

手引きの例では、2名の従業員の方がそれぞれ12ヶ月従事していますので、2×12ヶ月=24ヶ月となっていることが確認できます。

所得税及び復興特別所得税の源泉徴収税額:年末調整後の所得税及び復興特別所得税の源泉徴収税額を記入します。 - 貸倒引当金繰入額の計算:

①個別評価による本年分繰入額:会社更生法や民事再生等の法的手続より5年以内に返済される金額以外の全て等、個々に貸し倒れの可能性が極めて高い債権に対して予め準備しておく金額を記入します。

④一括評価による本年分繰入額:年末の売掛金等の合計額に5.5%を乗じて計算されます。 - 青色申告特別控除の計算:

最高65万円、55万円又は10万円控除可能ですが、⑦青色申告特別控除前の所得金額が上限になり、所得をマイナスにするまで控除は出来ませんので、ご留意ください。

ちなみに、従来、青色申告特別控除額は10万円又は65万円でしたが、2020年の所得税法の改正により基礎控除が38万円→48万円に増額したのに伴い、65万円控除→55万円控除に減額されています。

基礎控除と±ゼロで税金に影響はありませんが、e-tax(電子申告)をすると、65万円控除が維持され、10万円✖税率分は税金が安くなりますので、ぜひお早めに電子申告の手続きも済ませておきましょう。

4.損益計算書(3枚目)

- 減価償却の計算:

固定資産台帳にて計算した減価償却の計算内容を転記します。 - 利子割引料の内訳:

本年中に支払うことの確定した金額を記入します。

したがって、前払いで支払った分は控除する必要があり、まだ支払っていなくても今年の利子割引料であれば含める必要があります。 - 地代家賃の内訳:

本年中に支払うことの確定した金額を記入します。

したがって、前払いで支払った分は控除する必要があり、まだ支払っていなくても今年の地代家賃であれば含める必要があります。

また、権利金や更新料は上段に、賃借料は下段にそれぞれ記入し、権利金は「権」を、更新料は「更」を〇で囲んで表示します。 - 税理士・弁護士等の報酬・料金の内訳:

本年中の報酬等の金額:本年中に税理士や弁護士、公認会計士などに支払うことの確定した報酬や料金を記入します。

前払いを除き、未払いを含む点は利子割引料や地代家賃と同様です。

所得税及び復興特別所得税の源泉徴収税額:本年中に支払うことの確定した報酬や料金で、まだ支払っていないものに対応する所得税等の源泉徴収税額も含めて記入します。

かなりのボリュームになってしまいましたが、まだ余裕のあるうちに「手引き」をゆっくり眺めながら、数字の流れをご自身でも追っていくと、どんな構成になっているのか理解しやすいと思います。

※「手引き」はこちらからダウンロードできます↓

▶【国税庁HP】平成29年分青色申告の決算の手引き(一般用)

※「損益計算書」について、こちらの動画でも解説していますので、ぜひご覧ください。

最後までお読み下さいましてありがとうございます。

以上、「青色申告決算書解説シリーズ」第1弾として、「損益計算書」について簡単に解説させて頂きました。

年に1回の煩わしい確定申告作業の一助になれば幸いです。

なお、「ご自身で帳簿付けや確定申告書を作成するのが大変」という方向けに、記帳代行&確定申告書作成代行のサービスをご提供しております。

初回60分まで無料にてご相談を承っておりますので、お気軽にお問い合わせください。