【青色申告決算書解説シリーズ②】貸借対照表とは?

こんにちは、公認会計士/税理士の齊藤寛子です。

そろそろ確定申告が気になる個人事業主の方向けに、お役立ち情報をお届けしています。

先日から「確定申告書」とセットで提出する「青色申告決算書」について複数回に渡り、詳細解説をお届けしています。

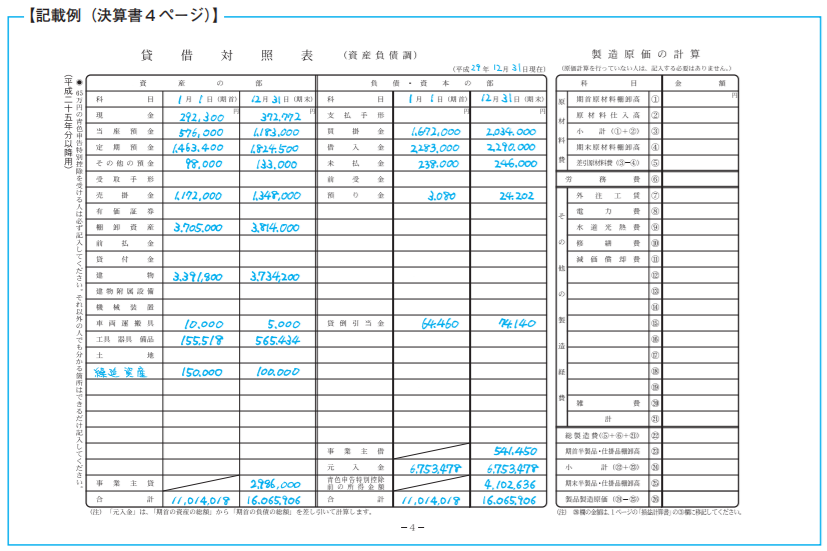

今日は【青色申告決算書解説シリーズ】第2弾として、前回の「損益計算書」に引き続き、「青色申告決算書」の4枚目にある「貸借対照表」と「製造原価の計算」について見ていきたいと思います。

青色申告と白色申告の手間の違いの一つがこの「貸借対照表」を提出できるかどうか?にありますので、青色申告55万円控除を目指している方はぜひしっかりご確認頂けたらと思います。

1.青色申告決算書(4枚目)

「青色申告決算書」は全部で4枚に渡りますが、最初の3枚が「損益計算書」、最後の4枚目が「貸借対照表」&「製造原価の計算」となっています。

国税庁より発行されている「青色申告決算書(一般用)の書き方」を参考に詳細を見ていきたいと思います。

青色申告の場合、「正規の簿記のルール」(複式簿記)で帳簿付けする必要がありますが、それは正にこの「貸借対照表」を作るためでもあります。

貸借対照表

借方(左側)が「資産の部」、貸方(右側)が「負債・資本の部」となっており、貸借(左と右)の合計金額は必ず一致するようになっています。

この「貸借対照表」はお金の「調達方法」(右側)と「使い途」(左側)を示した表になっています。

個人事業主の方の場合、ご自身の元手(=元入金)や銀行からの借入(=借入金)等で資金を調達して事業を始めると思います。

そして、その資金を使って、商品を購入したり、機械装置等の固定資産を購入してそれを使って製品を製造して、お客様に販売します。

まだお客様に販売する前でしたら「棚卸資産」として残っているでしょうし、販売して代金も回収されていたら、「現金」に形を変え、まだ売上代金が未回収であれば「受取手形」や「売掛金」等の売上債権の状態で資産の部に計上されています。

つまり、最初に「元入金」や「借入金」として調達した資金が、「現金」や「売掛金」、「棚卸資産」、「機械装置」等形を変えた結果(=どのように資金が使われたのか?)を示してくれているのです。

製造原価の計算

個人事業主の方で原価計算が必要な規模の方はそれほど多くないと思いますのでさらっと行きたいと思いますが、原材料を仕入れて、それを製品に加工して販売している事業の場合には、こちらの「製造原価の計算」について記入する必要があります。

大きく①原材料費、②労務費及び③その他の製造経費に分かれています。

また、年度末にはまだ最終工程まで完成していない作りかけのもの(半製品/仕掛品)があれば、それらを調整して、今年の製造にかかった費用を計算します。

2.貸借対照表

手引きに記載されている勘定科目を「資産の部」から順番に見ていきたいと思います。

資産の部

- 現金:

①お金(硬貨、紙幣)。

②通貨代用証券(すぐに換金することができる他人が降り出した小切手や郵便為替等)。 - 当座預金:

手形や小切手の決済を行うために開設した無利息の預金。 - 定期預金:

予め預け入れた期間を定めた預金。

一般的に預入期間が長いほど利率も高くなる。 - その他の預金:

①普通預金:いつでも自由に入出金できる預金。

②定期積金:あらかじめ契約金額と契約期間を定め、満期日に契約金額と利息を合わせた額を受け取れる預金。 - 受取手形:

商品の販売やサービスの提供などの対価として受け取った手形。 - 売掛金:

商品の販売やサービスの提供などで売上は発生したが、まだ入金されていないもの。 - 有価証券:

株式、国債、社債、公債等。 - 棚卸資産:

①商品:在庫として、外部から調達したときの状態で売れ残っているもの。

②貯蔵品:仕入以外の購入品(切手・事務用品・消耗品・見本品・広告宣伝物・収入印紙等)で、まだ使用していないもの。 - 前払金:

商品やサービスを受ける前の代金の支払い。 - 建物:

事業に使用している事務所、店舗、工場、倉庫、社宅などで、所有しているもの。 - 建物附属設備:

建物に附属している給排水設備、電気設備、冷暖房設備、ガス・衛生・空調設備等。 - 機械装置:

工場で使用している製造や加工、運搬のための設備等。 - 車両運搬具:

乗用車、トラック、フォークリフトなど、事業のために人や物を運ぶ車両や運搬具。 - 工具器具備品:

①工具:工具で使われる道具。

②器具備品:事務所などで使われる設備。 - 土地:

事務所、店舗。工場、倉庫、社宅などの敷地。非減価償却資産。

販売や投資を目的としたものは除く。 - 事業主貸:

個人事業主の生活費など、事業に関連しない個人的な目的での支払い。

負債・資本の部

- 支払手形:

商品の購入やサービスの受領などの対価として振り出した手形。 - 買掛金:

商品の購入やサービスの提供を受けたが、まだ支払っていないもの。 - 借入金:

①短期借入金:決算日の翌日から起算して1年以内に返済する借入金。

②長期借入金:決算日の翌日から起算して1年を超えて返済する借入金。 - 未払金:

本業(商品の購入やサービスの受領)以外の取引から発生する代金で、まだ支払っていないもの。 - 前受金:

商品やサービスを提供する前の代金の受け取り。 - 預り金:

従業員給与、税理士報酬など天引きして一時的に預かるもの(源泉所得税等、社会保険料等)。 - 貸倒引当金:

取引先の倒産等により、売掛金や貸付金などが回収不能となる金額をあらかじめ見積もったもの。 - 事業主借:

①個人事業者で、本業以外の収入などが事業用の口座に振り込まれた場合の受け入れ。

②事業用口座に入金された預金利息の受け入れ。

③個人的な資金の事業用資金としての受け入れ。 - 元入金:

法人でいうところの「資本金」に該当するもので、個人事業者における元手。

個人事業者が事業に対してこれまで投入してきた金額とこれまでに獲得した利益の合計であり、毎年変動する。

たくさんの勘定科目が並んで、混乱してしまったかもしれませんが、細かい勘定科目に気を取られるよりは、最初にお話しした、

✓左と右の金額が一致すること

✓右が資金の調達手段を示し、左がその資金の使い途を表していること

をざっくり理解して頂ければOKです。

※「手引き」はこちらからダウンロードできます↓

▶【国税庁HP】平成29年分青色申告の決算の手引き(一般用)

※「貸借対照表」について、こちらの動画でも解説していますので、ぜひご覧ください。

最後までお読み下さいましてありがとうございます。

以上、「青色申告決算書解説シリーズ」第2弾として、「貸借対照表」について簡単に解説させて頂きました。

年に1回の煩わしい確定申告作業の一助になれば幸いです。

なお、「ご自身で帳簿付けや確定申告書を作成するのが大変」という方向けに、記帳代行&確定申告書作成代行のサービスをご提供しております。

初回60分まで無料にてご相談を承っておりますので、お気軽にお問い合わせください。